2023年对于国内上市创新药企来说,是面临巨大挑战和困境的一年,这些挑战来自外部环境也来自内部变革。但,我们依旧能看到那些坚持创新、勇于出海的身影。创新药上市公司作为我国医药行业发展的压舱石,值得我们持续关注。

因此,医药魔方特别发布首个“2023中国创新药上市公司价值引领TOP15”榜单。

医药魔方通过数据量化分析,将创新药上市公司从交易并购、创新药上市、新开注册性临床管线、创新药NDA申请、二级市场回报五大维度,对创新药上市公司全方位评估,同时针对不同市值区间进行筛选,发现那些在2023年值得我们关注的行业先锋,也洞察产业格局的变化,让价值更加可见。

Big pharma顶“半边天”,Biopharma初露锋芒

“2023中国创新药上市公司价值引领TOP15”揭示出,就创新药上市、新开注册性临床管线、创新药NDA申请三大维度构成的“新药研发基本面”而言,中国创新药已然形成Big pharma和Biopharma并立的产业格局。

一方面,以恒瑞医药、翰森制药、中国生物制药、石药集团、先声药业和复星医药6家“老牌”药企为代表的Big pharma仍是中坚力量。

另一方面,信达生物、百济神州、康方生物、贝达生物等中国初代Biotech已然具备Biopharma的气量,在多个维度上比肩Big pharma。

从新药上市情况来看,2023年,恒瑞医药3款创新药获批上市,居中国创新药上市公司之首。

这三款创新药分别是阿得贝利单抗注射液(艾瑞利),用于联合卡铂和依托泊苷用于广泛期小细胞肺癌一线治疗;奥特康唑胶囊(瑞必康),用于治疗重度外阴阴道假丝酵母菌病(VVC),这也是近20年中国首款VVC口服新药;磷酸瑞格列汀片(瑞泽唐),首个国产原研DPP-4抑制剂,用于改善成人2型糖尿病患者的血糖控制。

信达生物和贝达生物各有2款创新药上市,这一成绩超越了一众Big pharma,并列第二。

2023年,信达生物的托莱西单抗注射液(信必乐)和与驯鹿生物共同开发及商业化的细胞免疫治疗产品伊基奥仑赛注射液(福可苏)获批上市,前者用于治疗原发性高胆固醇血症和混合型血脂异常,这也是首个获批的中国原研抗PCSK9单抗药物;后者用于治疗复发难治多发性骨髓瘤成人患者,既往经过至少3线治疗后进展(至少使用过一种蛋白酶体抑制剂及免疫调节剂)。

贝达生物获批上市的2款药物则是甲磺酸贝福替尼胶囊(赛美纳)和伏罗尼布片(伏美纳),前者用于既往经EGFR-TKI治疗出现疾病进展,并且伴随EGFR T790M突变阳性的局部晚期或转移性非小细胞肺癌(NSCLC)患者的治疗,后者与依维莫司联合,用于既往接受过酪氨酸激酶抑制剂治疗失败的晚期肾细胞癌(RCC)患者。

在新开注册性临床管线和创新药NDA申请所彰显的发展潜能上,恒瑞医药依然独领风骚,是2023年国内新开注册性临床管线数量和创新药NDA申请数量均排名第一的创新药上市公司。

注册性临床管线方面,2023年,中国生物制药和石药集团均新开8条注册性临床管线,信达生物和翰森制药紧随其后,分别新开7条和6条注册性临床管线。

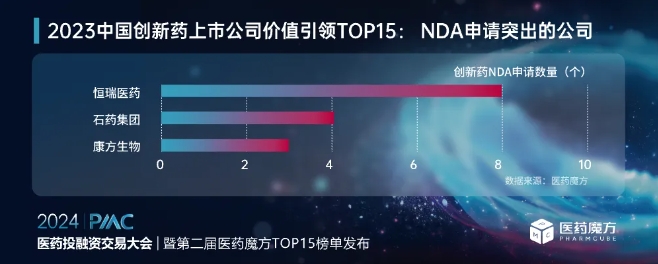

而在创新药NDA申请方面,过去一年,恒瑞医药拿下8个NDA申请,石药集团手握4个NDA申请,康方生物也有3个NDA申请的卓越成绩,代表Biopharma亮出实力。

Big pharma步伐稳健,Biopharma“来势汹汹”,这也意味着中国创新药的“第一个十年”尘埃落定。一代老药企的转型,与一代Biotech走向Biopharma的新生,在十年间交融为如今的产业格局。

“一枝独秀”,更多可能性

但“全面开花”的Big pharma和Biopharma并不能代表全部——2023中国创新药上市公司价值引领TOP15”中,不乏部分企业凭借某一维度上的突出表现,证实了自己在产业中的独特价值和巨大发展潜力。

这些企业,让我们看到各具特色、更多可能的中国创新药发展路径与发展领域。

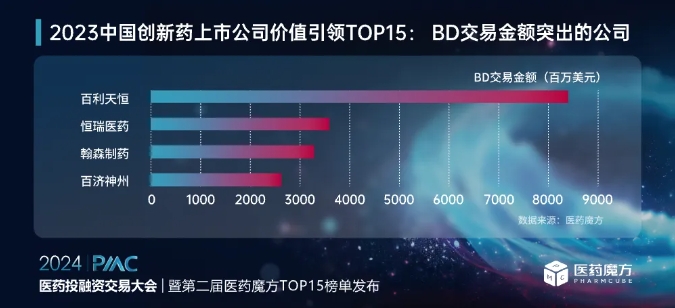

就此而言,百利天恒是当之无愧的“黑马”。2023年12月,百利天恒与BMS就HER3/EGFR双抗ADC产品BL-B01D1达成的84亿美元重磅交易。

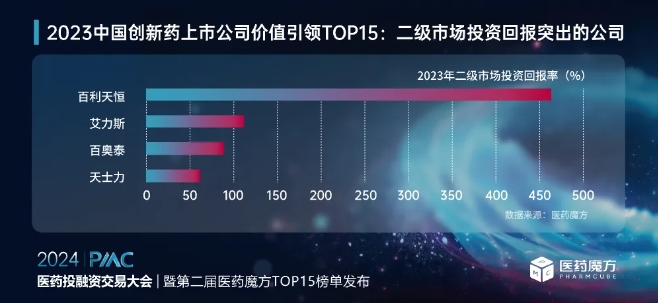

这是中国创新药史上单一药物资产交易总额最大的BD交易,让百利天恒以切实可见的价值打响了自己的名号,股价全年大涨超400%,一举跻身中国创新药上市公司TOP10。

百利天恒是中国创新药企的一个独特样本——成立于1996年,最初以化学仿制药和中成药业务起步,如其在招股书中所说:“与常见的生物科技型企业不同,公司以化学仿制药和中成药起步,经过25年的发展,已建立了完整的制药企业研产供销体系,有着较为稳定的收入。”

2011年,百利天恒成为最早一批进军创新药的药企,而且以临床未满足需求为导向,避开了当时竞争激烈的单克隆抗体领域,直接进入难度更大、壁垒更高的双特异性抗体、四特异性抗体、ADC药物等新型抗体领域。

在这样的前瞻布局下,双抗ADC药物BL-B01D1成为全球第三、中国首个进入临床研究阶段的靶向双靶点的双抗ADC候选药物。2023年的这笔重磅交易,恰如其分地兑现了这样前沿创新的价值。

从二级市场回报来看,长于“专注”、核心管线进展亮眼的创新药企同样受到青睐。2023年,“单押”非小细胞肺癌(NSCLC)EGFR靶向药的艾力斯,全年股价涨幅达112%,在15家上榜企业中仅次于百利天恒。

虽然只有一款核心产品——甲磺酸伏美替尼片(艾弗沙),但其销售成绩引人注目。2022年6月,伏美替尼一线治疗非小细胞肺癌新适应症获批,2023年1月,伏美替尼一线适应症进入2022版国家医保目录。艾力斯半年报披露,2023年上半年,艾力斯实现营收7.49亿元,同比增长149%,其中伏美替尼收入7.13亿,公司称“伏美替尼一线治疗纳入医保后销量大幅增长,现金流净额较去年同期增长了30倍”;2023年12月,艾力斯宣布伏美替尼续约2023年国家医保目录,更为市场注入信心。

同时,艾力斯还在持续开拓伏美替尼的价值:2023年,艾力斯推进了三项伏美替尼不同适应症及不同阶段的临床试验,10月,FDA授予伏美替尼用于治疗先前未接受过治疗、局部晚期或转移性非鳞状非小细胞肺癌(NSCLC)且伴有表皮生长因子受体(EGFR)20号外显子插入突变患者的“突破性疗法认定”,再次提示伏美替尼的潜力。

最后值得一提的是,虽然创新药无疑是中国生物医药行业的“主旋律”,但生物类似药、现代中药等也颇受市场关注。

2023年,百奥泰全年股价涨幅达89%,在上榜企业中位列第三。百奥泰主要开发生物类似药和创新药,此前已经自主开发阿达木单抗生物类似药(格乐立)、贝伐珠单抗生物类似药(普贝希)、托珠单抗生物类似药(施瑞立)并在中国获批上市。而2023年,百奥泰的托珠单抗生物类似药(Tofidence)和贝伐珠单抗生物类似药(Avzivi)获美国FDA上市批准,让市场看到了中国生物类似药进入美国市场并抢占“首仿”先机的潜在获益。

股价涨幅第四的天士力则是现代中药国际化的代表。

天士力在心脑血管中药领域积累深厚,手握复方丹参滴丸、养血清脑颗粒(丸)、芪参益气滴丸等“大单品”,2023年上半年仅心脑血管领域产品就收入26.19亿元,占总收入的约70%。

在已有基础上,天士力围绕心脑血管、消化代谢领域,一方面拓展已有中药产品的适应症,另一方面布局创新药,如子公司自主研发的注射用重组人尿激酶原(普佑克),是中国唯一获批上市的重组人尿激酶原产品,目前正在推进急性缺血性脑卒中最新的Ⅲ期验证性试验。

值得注意的是,天士力还在积极布局肿瘤领域、中枢神经系统及呼吸系统领域创新药,以自研+引进方式积极补充研发管线。

2023年生物医药行业的动荡起伏,或许昭示着中国创新药的“第二个十年”即将揭开帷幕。Big pharma转型成功、Biopharma崭露头角,创新药产业格局初步形成,也不乏“真创新”的药企们出奇制胜,不断拓展中国创新药的想象边界。2023年,这15家上市药企在复杂环境变化中证明了自己,也证明了创新的不变价值,更因此引领着蓬勃生长的中国创新药企,走向更深、更广阔的星辰大海。