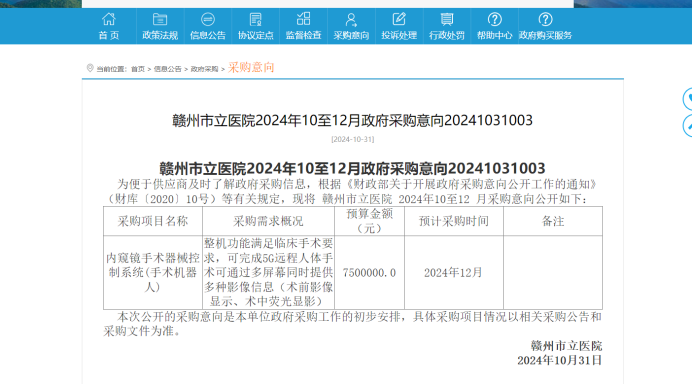

近日,江西政府采购网披露了一则重要信息:赣州市立医院计划采购内窥镜手术器械控制系统,即通常所说的腹腔镜手术机器人,其预算价格设定为750万元。从目前腹腔镜手术机器人的需求及竞争情况来看,大概率为四臂腔镜手术机器人。此举标志着在公开市场上,四臂腔镜手术机器人的价格首次跌破800万元大关,同时也刷新了近一年来同类设备采购意向的预算最低纪录。

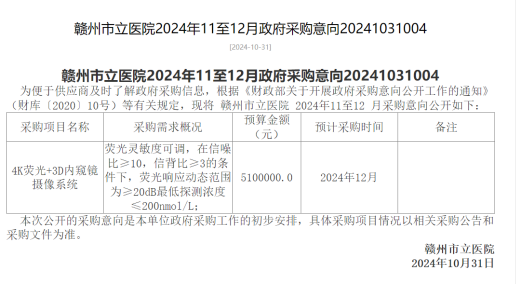

另外,此次采购大概率是不包括内窥镜系统。在同一批采购意向中,也有一套4K荧光+3D内窥镜系统,预算价格为510万。如果考虑到两者配套使用,该医院在整个腹腔镜手术机器人系统的采购价格为1260万,似乎也在合理区间内。

目前已知的腔镜手术机器人最低中标价信息不断更新。据2024年7月上海政府采购网发布的信息,微创的四臂腔镜手术机器人以1199.58万元实现中标,刷新了当时国产四臂腔镜手术机器人的国内最低中标价。

在此之前,2024年8月江西政府采购网公布的九江市第一人民医院手术机器人项目中,精锋医疗的四臂腔镜手术机器人mp1000和天智航骨科机器人打包以1614.5万元中标,若按天智航骨科机器人最低中标价大约为700万元来推测,精锋医疗的该型号腔镜手术机器人中标价可能低于1000万元。不过这是打包中标项目中的推测价格,并非单独的腔镜手术机器人中标价确切信息。

基于上述信息,如果该医院在整个腹腔镜手术机器人系统的采购价格为1260万,似乎也在情理之中。

01

配置证政策及发放

随着国家对大型医用设备配置证管制的放宽,中国腔镜手术机器人市场迎来了快速发展期。中国手术机器人配置证的发展呈现出以下特点和进度:

政策调整与管理目录变化

2023年管理目录调整:2023年3月21日,国家卫生健康委发布《大型医用设备配置许可管理目录(2023年)》。与2018年版目录相比,管理品目减少,甲类由4个调减为2个,乙类由6个调减为4个。其中,手术机器人管理类别仍为乙类,但品目名称规范为“腹腔内窥镜手术系统”,这是目前国产腔镜机器人的注册证名称,体现了对国产的认可。同时,兜底标准也有所调整,甲类大型医用设备兜底条款设置的单台(套)价格限额由3000万元调增为5000万元人民币,乙类由1000-3000万元调增为3000-5000万元人民币。

配置证数量规划增加

根据《国家卫生健康委关于发布“十四五”大型医用设备配置规划的通知》,“十四五”期间,腹腔内窥镜手术系统共规划导入559台,相比“十三五”期间数量显著提升,这为手术机器人在国内的应用和发展提供了更多的机会。

地方发放进度及超发现象:

近期手术机器人配置证发放情况乐观,部分地区存在超发现象。部分地区手术机器人配置证发放情况如下:

北京:

7月8日,北京卫健委公布一批乙类大型医用设备配置审核结果,发放了8张手术机器人配置证。许可北京市大兴区人民医院、北京市平谷区医院、首都儿科研究所附属儿童医院、北京市海淀医院、北京市第六医院、首都医科大学附属北京地坛医院等6家医疗机构新增配置腹腔内窥镜手术系统各1台;许可北京大学人民医院新增配置2台腹腔内窥镜手术系统。至此,北京腹腔内窥镜手术系统配置证编号已来到乙0102000047。北京在“十四五”期间应获得26张手术机器人配置证,但实际发放的数量已超出规划5张,达到了31张。

江苏:

在江苏省,共42家医疗机构申报43台腹腔内窥镜手术系统,但最终只有20家医院获批允许采购,超过了江苏“十四五”期间手术机器人的总配额。

山东:

截止2024年8月7日,山东省卫健委共审批了136张乙类大型医用设备配置证,其中腹腔内窥镜手术系统有16台。

江西:

2024年公布的乙类大型医用设备许可名单中,共释放58张(含更新)乙类大型医用设备配置证。其中许可修水县第一人民医院、九江市第一人民医院、萍乡市人民医院、江西省儿童医院等14家医疗机构新增配置腹腔内窥镜手术系统各1台。

云南:

7月9日,云南卫健委公布2024年第一批乙类大型医用设备配置许可结果,发放3张手术机器人配置证。许可昆明市第一人民医院、昆明市儿童医院、普洱市人民医院等3家医疗机构新增配置腹腔内窥镜手术系统各1台。

安徽:

6月7日,安徽省卫健委发布2024年上半年乙类大型医用设备配置审批许可结果的公示,共发放30张许可,其中有5张手术机器人配置证。

四川:

四川省卫健委公布2024年7月17日至2024年7月31日行政审批结果,许可绵阳市中心医院新增配置腹腔内窥镜手术系统1台。自2023年6月国家卫健委公布十四五大型医用设备配置规划,四川省“十四五”期间获得24张手术机器人配置证,截至2024年7月底已累计发放7张,还余17张手术机器人配置证未发放。

02

中国腔镜手术机器人市场多元化竞争格局显现

当前,中国腔镜手术机器人市场正经历着显著的变革,多元化发展态势愈发明显。

多个手术机器人品牌在国内市场奋力厮杀。在进口品牌方面,长期以来,达芬奇手术机器人凭借其技术优势在中国市场占据领先地位。据统计,该品牌已服务于超过54万名中国患者,并在全国300余家医疗机构中安装了超过380台设备。然而,近年来,其市场垄断地位逐渐受到挑战。2023年,达芬奇手术机器人在中标项目中的占比已降至65%以下,相较于2022年以前的近100%和2022年的90%,其市场份额出现了明显下滑。

与此同时,国产品牌正在迅速崛起。上海微创医疗机器人的图迈®产品,自2022年1月获得国家药品监督管理局(NMPA)上市批准后,商业化进程加速。截至2023年底,图迈®已在全国多个省份的15家以上医院成功中标,其中包括6家全国百强医院(复旦版),中标率高达40%。在2023年的市场竞争中,图迈®表现抢眼,占据了国产腔镜机器人市场份额的半数以上。

此外,精锋医疗的MP1000腔镜手术机器人也于2023年8月获得批准,成为首个全科室适用的中国品牌腔镜手术机器人。该产品在中标数量上同样取得了不俗的成绩,且中标区域主要集中在南方地区。

康多机器人的腔镜手术机器人也在2023年实现了中标,今年有多个中标,中标区域则主要集中在黑龙江省。

值得一提的是,术锐医疗的单孔腔镜手术机器人于2023年6月获得批准。2024年6月,术锐医疗成功中标上海交通大学医学院附属瑞金医院的腹腔内窥镜单孔手术系统项目,中标金额高达1997万元。

随着医疗技术的不断进步和市场竞争的加剧,手术机器人的价格有望进一步趋于合理,为更多医疗机构提供高性价比的选择。对于患者而言,这也意味着未来接受高科技手术治疗的门槛将进一步降低,有助于提升医疗服务的可及性和公平性。

来源:器械之家