随着英伟达迈入两万亿美元市值俱乐部,公司创始人黄仁勋再次站在舞台中央。

作为科技圈著名的“先知”,近年来黄仁勋带领公司深度参与了一个又一个重要赛道,无论是区块链、元宇宙还是AI,背后都有英伟达的身影。也正因如此,市场迫切地想从老黄口中了解下一个风口是什么。

而黄仁勋也给出了答案:生物学,确切地说,是AI+生物。与此同时,英伟达也动作频频,不仅自己开发了多款生命科学领域的AI模型/软件,还豪掷数亿美元投资了多家AI制药公司。

与此同时,发展“新质生产力”成为政府工作重点,在生命科学领域开展“人工智能+”行动成为加快布局未来产业的重要举措。

这也再次点燃了资本对AI医药的热情。作为国内AI制药的头部力量,自带话题的英矽智能:天才科学家创业、跨国巨头合作、顶级机构投资……成为行业内绕不开的导向标。

就在刚刚,英矽智能再次提交了招股书,更新了不少内容,其中一些信息值得拿出来仔细分析。

技术获验证,平台进入密集收获期

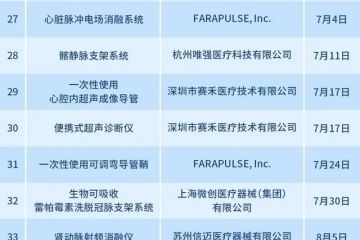

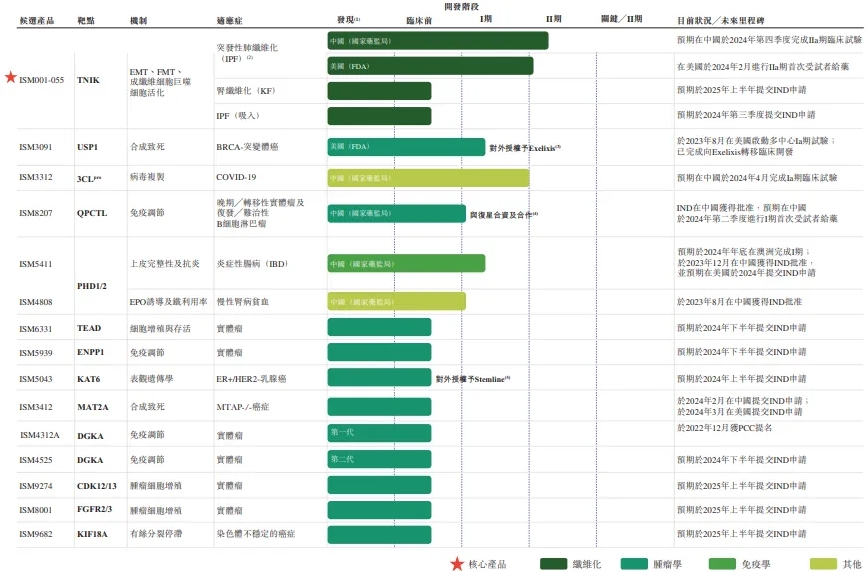

相较上一版招股书,英矽智能更新了自2023年下半年至今的多项信息,其中在药物研发层面继续高速推进。

其核心产品ISM 018_055的美国2a期临床试验已于 2024 年2月完成首批患者给药;中国2a期临床试验预计将于2024年第四季度完成。除核心产品外,包括USP1抑制剂(对外授权给Exelixis)、QPCTL小分子抑制剂(与复星医药合作)、口服PHD抑制剂等多款公司研发药物也先后进入临床阶段。

保持AI制药的研发节奏同时,英矽智能进一步升级技术平台。

去年11月,英矽智能发布自有人工智能药物研发平台Pharma.AI整体更新,主要新增包括:Copilot、ADME 预测、AIChemistry 和数据更新。

一段时间以来,AI设计的药物在临床上屡屡碰壁,包括Exscientia、BenevolentAI在内的多家AI制药明星公司遭遇临床试验上的失败,引发市场强烈质疑。

英矽智能更新的临床项目进展,正在成为它最具竞争力的优势。

一旦AI制药不再只停留在显示器前玩着靶点和分子配对的游戏,而是切切实实地获得临床验证的话,整个产业的价值无疑将会获得极大提升。

此外,自去年6月以来,英矽智能进一步扩充自研项目,提名了5款临床前候选化合物。临床前药物的加速发现以及临床试验的稳步推进,共同组成了涵盖多领域的中长期创新药物资产组合,未来有望进入新品种密集收获期。

AI制药的自我造血

研发进展的密集推出,也为英矽智能的商业化带来更多可行路径。

AI制药的逻辑长久以来被人诟病,核心原因之一在于商业化的难以落地(尤其是国内),此前行业探索的三种商业模式:AI+SaaS、AI+CRO和AI+Biotech,各有各明显的缺陷:软件服务客单价太低、杯水车薪;做CRO则依赖大客户且周期长;按照Biotech的路径发展需要长期持续的投入、难有短期造血能力。

上述商业模式和其特征集中地体现在此前英矽智能的招股书中:公司2022年的财报显示,公司软件方案解决服务仅有150万美元,而2865万美元的收入依赖于与赛诺菲、复星等个别公司的大额合作,同时公司推进自己的管线则要付给第三方CRO及CDMO一大笔费用。

上述情况,实则是一段时间以来中国AI制药行业的普遍现象,商业化怎么走,大家还没想清楚,或者是,想清楚也没能力去做。

而更新后的英矽智能,蹚出了一条AI制药公司实现自我造血的可能性。

2023年财务数据显示,公司实现收入5118万美元,同比增长 70%,其中3900 万美元归功于公司自有管线对外授权(license-out)合作中已确认的收入。

2023年9月,就ISM3091及其他靶向USP1化合物,英矽智能与Exelixis达成的license-out授权合作,合同首付款 8000万美元,总额逾9亿美元。12月,就靶点KAT6的小分子抑制剂,英矽智能与美纳里尼集团达成总额逾5亿美元的对外授权。

license-out的好处在于交易价格相对高、转移后期成本和风险并有可能从未来产品销售中分成,在一众商业模式中优势明显,但反过来,门槛也相对高得多,对公司的研发成果、临床推进乃至市场拓展都提出了更高标准。

英矽智能由创始人Alex Zhavoronkov博士带领开发的生成式AI平台,从源头上决定了产品的差异化,2021年任峰博士的加入则补强了公司药物研发能力,国际化的公司配置也让其拥有更多合作机会。

近半年内英矽智能在对外授权上的快速进展,也能够看到管理层在商业化上的规划更加清晰。在商业化逻辑上,英矽智能或许已经找到了适合自己的一条道路。

财务数据方面,与 2022 年相比,英矽智能净亏损减少约1019万美元,经营现金流流入达9200万美元;现金储备充足为1.77亿美元,财年净现金消耗为3070万美元。

AI制药:整体回暖下加速分化

经历了2020-2021年的烈火烹油和2022-2023年的急转直下,随着全球流动性边际改善,AI制药整体融资境况大有回暖之势。根据智药局统计,今年2月全球AI制药融资披露总金额折合人民币约32.71亿元,较去年同期增加56.5%。

而相较于乐观的一级市场,二级市场的态度更加审慎和现实,毕竟财务数据才是亘古不变的衡量标尺。从这点上看,AI制药上市公司分化明显。

过去一年来,Recursion先后传来多个好消息,包括:管线REC-994临床Ⅱ期患者的入组以及REC-3964临床Ⅰ期的完成、获得英伟达5000万美元投资并成为英伟达BioNeMo平台的第一位客户、与罗氏旗下基因泰克的合作达到里程碑并于拜耳达成新的肿瘤学合作。

众多利好,使得公司股价从去年5月底的历史低值回升超一倍,最新市值超过24亿美元。

但另一家AI制药公司BenevolentAI就没那么走运了,去年4月,其核心管线BEN-2293的II期试验未达到预期治疗效果,因此终止了该药物的开发。随着核心项目的失利,公司宣布裁员近180人,比例接近50%,以节省4500万英镑的支出,使得现金流支撑到2025年7月。

公司2022年上市时估值约17亿美元,如今已经大跌约95%,一路朝着归零的方向狂奔。

天壤之别的待遇,背后是市场对于迈入成熟期的这批AI制药公司的投资逻辑发生变化,行业的β行情不再,一荣俱荣一损俱损的情况成为往事,抛开AI的光环,研发与合作进展和财务指标成为企业价值关键。

从已公布的2023年财报数据来看,想要摘掉AI标签的薛定谔以2.12亿美元(软件收入1.59亿美元,药物研发收入5750万美元)的营收继续领跑AI制药赛道,由英伟达背书的Recursion以4388万美元稳居第二,先后遭遇管线和团队调整的Relay和Exscientia分别以2555万美元和2550万美元的收入紧随其后。

值得注意的是,2023年英矽智能披露的营收为5118万美元,即使在当前分化的行情下也颇具竞争力,参考全球已上市AI制药公司的股价表现,英矽智能的IPO道路令人期待。

写在最后

过去三年,AI制药经历了一个明显的牛熊周期,市场看法也从一个极端到另一个极端,而与投资情绪上的热冷喧嚣不一样的是,技术进步推动下,AI制药的基本面始终向好,为下一次起跳积蓄着力量。

AI制药公司可能无法挑战辉瑞、礼来、默沙东等跨国药企巨头的市场地位,但以先进的AI技术构建差异化的管线资产,通过授权或深度合作的方式创造经济价值。这一方面,本次更新招股书的英矽智能走在前列。

当然,正确的路可能不止一条,Isomorphic Labs 等背靠巨头的后起之秀加入,也为AI制药带来了更热的话题度和更多的可能性。与此同时,生物医药寒冬加速了行业的出清,玩家之间的分化势头越来越明显,那些无法满足市场期待、缺乏明确商业化路径的玩家,则可能面临更加严峻的挑战。

可以确定的是,人类对于健康的需求始终是第一位的,作为医疗健康产业的一部分,AI制药行业的未来,永远属于那些能够将技术创新转化为实际价值、并为患者带来更好治疗方案的公司。