2024年4月1日,ZimVie(纳斯达克股票代码:ZIMV)宣布完成了脊柱业务的出售,这也意味着,未来ZimVie将成为一家纯粹的牙科公司。

2022年骨科巨头捷迈邦美(Zimmer Biomet)宣布将其脊柱和牙科业务剥离,组成新的独立上市公司ZimVie。独立两年的ZimVie并未如预期实现业绩提升。

2023财年第三季度,ZimVie的第三方净销售额为2.029亿美元,同比下降4.9%。其中第三方牙科销售额为1.053亿美元,同比增长0.2%;第三方脊柱销售额为9,760万美元,同比下降9.8%。

此次剥离的收购方为金融投资巨头H.I.G. Capital。根据协议内容,交易完成后ZimVie将获得总计3.75亿美元(约26.78亿人民币)的交易对价,其中包括3.15亿美元的现金,以及6,000万美元的期票,年利率为10%,按半年复利支付。

ZimVie计划使用这些税后收益来减少债务,并预计该交易将对其收入增长、EBITDA利润率和现金流转化率产生增值效应。

01

拆分后业绩下滑严重

ZimVie债台高筑

事实上,ZimVie此番出售脊柱业务“回血”是有迹可循的。

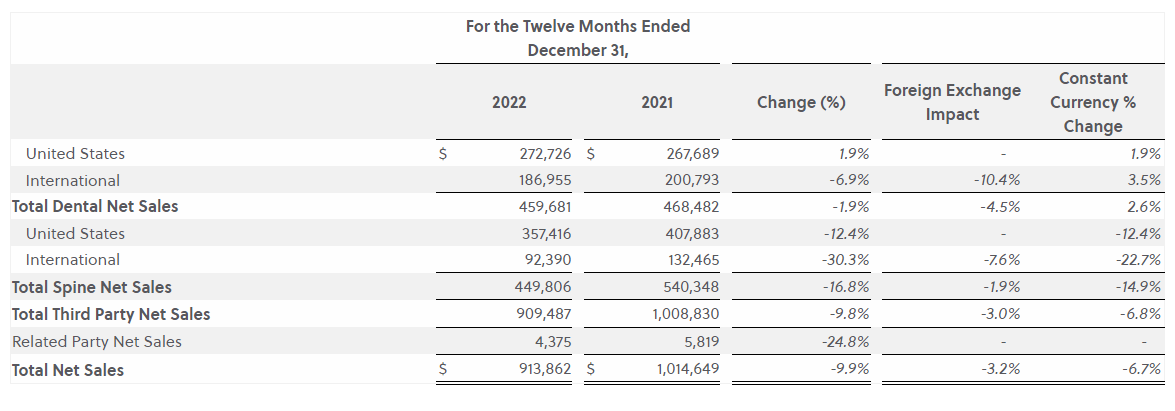

因为在相当长的一段时间里,ZimVie脊柱业务都处于亏损状态。财报显示,自2022年3月ZimVie完成剥离正式上市的首年(截止2023年3月1日)中,脊柱、牙科两大业务板块双双下滑,全年总营收为9.095亿美元(约65亿人民币),同比-9.8%。其中,牙科业务净销售额为4.6亿美元,同比减少了880万美元。脊柱业务净销售额为4.5亿美元,同比缩减9050万美元。

全年净亏损约6399万美元,而第四季度尤其表现不佳,单季亏损达到了3034亿美元。该公司在财报中指出,业绩下降是由于宏观经济压力以及中国的集采政策,客户购买速度普遍放缓。

因此,ZimVie果断选择将脊柱业务撤出中国市场。而由于种植牙集采政策,该公司管理层也在评估其牙科业务在中国的发展态势。从此后两个季度的财报来看,放弃中国市场后其亏损有所减少,但脊柱业务的销售额下降明显。

脊柱业务下降加剧,总负债近8亿

报告指出,该公司于今年第二、第三财季分别实现营收2.2亿美元、2.0亿美元,净亏损为2337亿美元、509亿美元,该公司将这一下降的主要原因归咎于“脊柱产品类别的净销售下降和产品成本上升”。

在第二财季中,脊柱业务实现营收1.06亿美元,同比下滑7.8%;而第三财季再次加剧来到了9750万美元,同比下降9.8%。ZimVie指出,由于在前一年释放了与分拆相关的有条件负债,脊柱产品类别的产品成本上升,导致该季度整体成本的增加。

此外,财报披露截止今年第三季度末,ZimVie的总负债接近8亿美元,较2022年底的超过8.83亿美元有所下降。高级研究分析师David Saxon表示,ZimVie此次抛售实际上是一个正确的选项,这将有效缓解公司的财务压力。

02

撤出中国市场后抛售脊柱业务

据了解,ZimVie是两年前从Zimmer Biomet分离出来的脊柱和牙科设备的业务板块组成的公司。专注于牙科、脊柱以及骨修复领域,包括种植牙、手术工具、骨移植替代品、脊柱融合植入物、非融合替代品和数字护理管理解决方案。

其中,脊柱产品线涵盖植入物、螺钉、板、杆等用于脊柱手术和骨折修复的产品。而就在上周,ZimVie还宣布了其脊柱业务的重大监管发展,称其Vital脊柱固定系统已获FDA批准,可与Brainlab的脊柱与创伤导航系统兼容使用。

据悉,ZimVie Vital导航系统是一系列专业工具的集合,包括锉刀、探针、攻牙器和驱动器等,可在开放式或微创手术中进行椎骨准备和Vital以及Vitality螺丝的放置。Brainlab为该系统提供了一系列脊柱成像、规划、导航和机器人辅助系统。旨在帮助外科医生更好地规划和执行脊柱手术,确切地放置椎弓螺钉,并将辐射暴露降至最低。

值得注意的是,此次与其一同被出售的业务还有运动保持(motion preservation)和EBI®骨愈合系统(EBI® Bone Healing)。

Mobi-C颈椎间盘

运动保持产品线包括颈椎间盘Mobi-C和the tether椎体束缚系统两个核心产品。其中Mobi-C是首个获得FDA批准用于一级和两级适应症的颈椎盘置换产品,旨在恢复节段运动和盘高度,在进行了广泛的调查性医疗器械豁免(IDE)研究后获得了批准。在IDE的两级测试中,与传统融合手术相较,Mobi-C在84个月的整体试验成功方面表现出强大的优越性。

Tether椎体系带系统

Tether椎体系带系统是唯一一款获得FDA批准的脊柱系带装置,用作青少年特发性脊柱侧凸的融合替代方案。Tether的设计理念在于其允许脊柱弯曲和屈伸,而不是固定在原位,同时充分利用患者自然残存的生长过程,以逐渐实现脊柱侧凸的矫正。

EBI®骨愈合系统

EBI®骨愈合系统是一种创新的、非侵入性的医疗设备,专为处理附肢系统的骨折不愈合、融合失败或先天性伪关节症而设计。这一先进系统确保了使用的便利性、舒适性,并可以在皮肤上、在矫具上或石膏上使用。其操作简便,配备12个灵活的治疗线圈,可用于治疗上肢或下肢的任何骨折非愈合情况。

03

突破行业难点

收购方H.I.G. Capital是一家国际性的私募股权和另类资产管理公司,成立于1993年。总部位于美国佛罗里达州迈阿密。该公司专注于为中小型企业提供资本和战略支持,涵盖的领域包括私募股权、债务融资、收购和企业重组。

H.I.G. Capital以其积极的投资策略和灵活的资本结构而闻名,致力于寻找具有成长潜力和改进机会的企业。公司的投资组合涵盖了全球范围内的多个行业,包括但不限于制造业、服务业、科技、医疗保健和能源等。

其中,在医疗保健领域其投资的公司超过数十家,包括Augmedics、Click Therapeutics等。

未来,剥离后的ZimVie将一心专注于牙科领域,该市场的增长空间十分庞大。

据世界卫生组织统计,全球78亿人口,牙齿脱落超过300亿颗,其中超过200亿颗是可以种植的,而能负担的起费用的人群大约占比10%,也就说目标市场大概在20亿颗牙齿,其中2021年的完成种植牙3200万颗。

目前较为成熟的市场主要在西欧,美国是高速发展的市场,而中国则是未来增长的核心市场,随着中国等新兴市场的经济的发展,中产阶级的增长及对健康的关注,将推动整个种植牙行业的发展。

有数据统计,2021年全球种植牙市场容量约55亿美元,市场渗透率非常低。种植牙全球前五品牌的市场占比超过75%,分别是士卓曼Straumann(29%),Envista(20%),登士柏西诺德Dentsply Sirona(11%),奥齿泰Osstem(9.5%)和汉瑞祥Henry Schein(5.5%)。

其他全球超过一百个种植牙品牌争夺25%的市场份额,其中知名的包括Hiossen Implant, ZimVie, BioHorizons, Hiossen, Megagen, ACE Surgical, Bicon, Anatomage, Blue sky Bio, Aseptico, Titan Implants, Septodont, Vita, Essential, Zest Anchor, Kyestone Dental等等,可谓竞争十分激烈,其中还包括国产的威高,创英Trausim,百康特Bioconcept,百齿泰Dentalmaster(大博医疗子公司)。

——

此前2023年3月1日,脊柱集采结果全国执行,共覆盖5种骨科脊柱类耗材,形成14个产品系统类别,29个竞价单元,872套系统,全国6426家医疗机构填报采购需求120.84万套,首年意向采购量共109万套,占全国医疗机构总需求量的90%,涉及市场规模约310亿元。从中选结果来看,平均降价84%。173家申报企业,152家拟中选,中选率89%。

在报量和报价上,国内外参与企业,都拿出十足降价诚意,以换取巨大的市场。部分外资品牌每套平均价格从6万元降至4800元左右。在胸腰椎微创手术使用的耗材平均每套价格从近4万元下降至5600元左右。

而ZimVie在第十一组椎间盘系统中,因降幅不足,成了唯一落标的厂家,533个意向量全部拱手让人。在入选意向量的第12组单独用颈椎融合器系统之中,中标名单同样找不到其踪影。另外,早在2021年安徽脊柱集采项目上,相比屡屡报出最高降幅的同行,捷迈邦美就没有展示出非常大的降价决心,8组入选产品仅中标3组。

同时在种植牙集采之中,ZimVie也是如此,除了未参与报价的企业,共有两款产品报价超出最低限价,其中之一就是其旗下邦美品牌的钛合金系统,相当于直接弃标。

目前该公司管理层仍在评估其牙科业务在中国的发展态势。那么未来,这艘“巨轮”将会驶向何方?高医展将持续关注。